28 sierpnia 2018

Budowanie dochodu pasywnego w oparciu o dywidendy z polskich półek publicznych jest zadaniem trudnym – taką tezę stawia Bankier.pl, w swoim artykule z sierpnia 2018 roku[1]. Niestety, należy zgodzić się z tą pesymistyczną konkluzją chociażby ze względu na uznaniową politykę dywidendową spółek czy brak możliwości prawnych dla kwartalnych wypłat dywidend. Jednocześnie Bankier.pl twierdzi, że „nie można też bezrefleksyjnie przekładać strategii – także tych związanych z dochodem pasywnym – znanych z Ameryki na polskie realia, realia te są bowiem zupełnie inne”. Tutaj też pełna zgoda. Jednakże, to wcale nie oznacza, że polski inwestor skazany jest na „dywidendową gołotę”, a dochód pasywny oparty na stabilnych dywidendach ze spółek publicznych to marzenie ściętej głowy.

Istnieją sprawdzone i popularne zagraniczne rozwiązania, dostępne dla wszystkich inwestorów także z Polski. Jednym z atrakcyjnych metod zapewnienia sobie stabilnego dochodu pasywnego jest inwestowanie w zagraniczne, głównie amerykańskie publiczne real estate investment trusts (REITs) inwestujące wyłącznie w nieruchomości komercyjne, o czym informuje od kilku lat Fundacja Edukacji i Badań nad REITs[2].

Fundusze dywidendowe typu Real Estate Investment Trust (REITs) zostały wynalezione w USA w 1960, kiedy to Prezydent D. Eisenhower złożył podpis pod ustawą REITs Act. W ten sposób powstała nowa klasa aktywów, która obecnie tworzy ponad 5% amerykańskiego PKB, a kapitalizacja rynkowa publicznych REITs (ponad 220) przekroczyła już 1,1 biliona USD [3]. Amerykańskie REIT-y są właścicielami ponad 55 000 nieruchomości komercyjnych zlokalizowanych nie tylko w USA[4].

Inwestycje w US-REITs to możliwość efektywnego i łatwego inwestowania w nieruchomości komercyjne. Według opinii profesora A. Glapińskiego, szefa NBP-u „REIT-y, to także przykład udanej sekurytyzacji nieruchomości, dzięki której niepłynne aktywa przekształcane są w płynne papiery wartościowe. Bariery inwestycji w nieruchomości komercyjne, zarezerwowane dla dużych inwestorów instytucjonalnych przestają istnieć. …Pojawiają się możliwości relatywnie bezpiecznej klasy aktywów inwestycyjnych, które pozwalają zyskać więcej z ulokowanych w nich oszczędnościach i jak pokazuje wiele badań – dają możliwość efektywnej dywersyfikacji portfela inwestycyjnego” [5].

REIT-y, eliminując problemy z płynnością, niską jakością zarządzania nieruchomościami i małą skalą inwestycji okazały się atrakcyjne nie tylko dla inwestorów instytucjonalnych, którzy zarządzają dużymi aktywami.

Obecnie fundusze dywidendowe typu REIT działają w 40 państwach, w tym w Kanadzie, Australii, Japonii, RPA, w Niemczech, we Francji, w Wielkiej Brytanii, Belgii i Holandii.

Czy inwestowanie w te podmioty jest zyskowne?

Okazuje się, że US-REITs jako klasa aktywów wypłaca średnio najwyższe dywidendy na świecie. Obecnie, średnia stopa dywidendy z ponad 200 publicznych REIT-ów amerykańskich kształtuje się na poziomie ok. 5% i już prawie trzykrotnie przewyższa poziom stopy dywidendy spółek z indeksu S&P 500 (ok. 1,8%). Także historyczne stopy zwrotu amerykańskich REIT-ów potwierdzają opinię o nich, jako efektywnym źródle dochodu pasywnego.

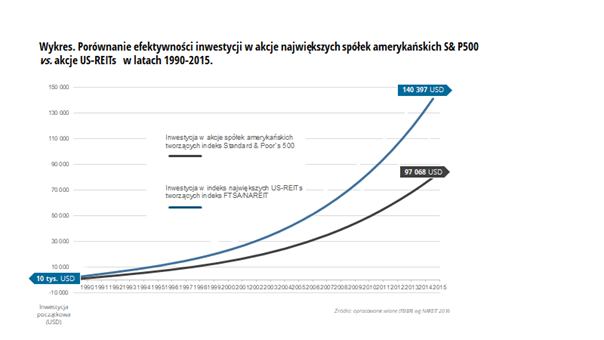

Jak podaje NAREIT, inwestycja w 1990 roku, w wysokości 10 tys. USD polegająca na zakupie instrumentów udziałowych wyemitowanych przez kapitałowe USA-REITs (ang. equity REITs) i pasywnym zarządzaniu (strategia buy and hold) mogła przynieść w okresie 1990-2015 zysk całkowity na poziomie ok. 11,455 średniorocznie: w tym samym czasie strategia kup i trzymaj (za pomocą nisko-kosztowego funduszu otwartego lub funduszu typu ETF). stosowana dla spółek z indeksu Standard & Poor`s 500 przyniosłaby zysk całkowity na poziomie 9,95% średniorocznie. Te „niewielkie” 1,5% różnicy w zyskowności, przełożyło się znacząco na efekt finansowy inwestycji: zainwestowane 10 tys. USD w indeks akcji największych spółek amerykańskich S&P 500 i utrzymanie tej inwestycji przez 25 lat przyniosłoby w 2015 roku 97 068 USD (wzrost o ok. 970%, pomijając wszystkie podatki i opłaty).

Natomiast w tym samym okresie, taka sama strategia (tzn. kup i trzymaj) o wartości 10 tys. USD w indeks instrumentów udziałowych emitowanych przez kapitałowe USA-equity REITs (FTSE/NAREIT Equity REITs)[6], przyniosłaby wzrost o ponad 1 400 % oraz końcową wartość na poziomie 140 397 USD tj. więcej o 43 329 USD (+44%)

(Źródło: NAREIT 2016) (patrz wykres poniżej).

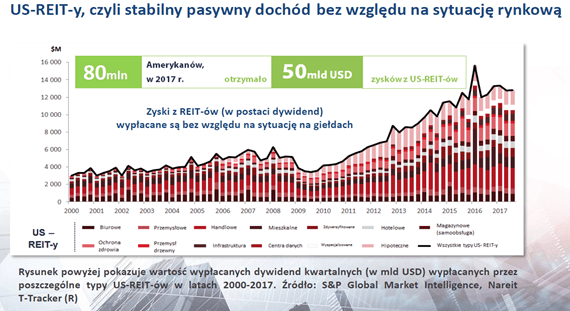

Wysoka płynność, atrakcyjne stopy zwrotu i stabilne, wysokie dywidendy przyciągają szerokie rzesze inwestorów. Od 2000 roku, amerykańskie publiczne REIT-y wypłaciły dywidendy o wartości 465 mld USD, a rok 2018 zapowiada się rekordowo (wypłaty na poziomie ok. 60 mld USD). Warto podkreślić, że dywidendy wypłacane były bez względu na sytuację na giełdach: w czasie wielkiego kryzysu finansowego z lata 2008-2009 wartość wypłat spadła nieznacznie (wykres poniżej). Nieprzypadkowo więc, instrumenty udziałowe US-REITs są podstawą budowania pasywnego dochodu i znajdują się obecnie w portfelach ponad 80 mln Amerykanów[1].

Dochód pasywny może być budowany w oparciu o wiele źródeł. Jednym z najbardziej popularnych są dywidendy otrzymywane ze spółek publicznych. O ile metoda ta w Polsce nie może być jeszcze uznana za skuteczną, to za granicą istnieją sprawdzone mechanizmy inwestycyjne, które zapewniają stabilne i atrakcyjne źródło dochodu pasywnego wielu dziesiątkom milionów inwestorom.

Do najbardziej popularnych, należą dywidendy ze spółek (funduszy) inwestujących w nieruchomości komercyjne – real estate investment trusts (REITs). Amerykańskie REIT-y przynoszą wysokie całkowite stopy zwrotu (ok. 12% średniorocznie), które oparte są na wysokich wypłatach zysków uzyskiwanych z czynszów z wynajmu ponad 55 000 nieruchomości komercyjnych. Dzięki REIT-om już ponad 80 mln Amerykanów buduje swój dochód pasywny i systematycznie zwiększa swoją zamożność.

Spółki dywidendowe dostarczają od lat wiele radości inwestorom. Wśród nich był najbogatszy człowiek w historii świata – John D. Rockefeller (senior): przedsiębiorstwa, których był właścicielem na początku XX w. tworzyły ok. 2% PKB USA, czyli po przeliczeniu byłoby to dziś ok. 350 mld USD. To on jest autorem przytoczonego na stronie tytułowej motto o wielkiej sile dywidend jako atrakcyjnym źródle dochodu pasywnego, czego wszystkim czytającym życzę.

dr. Grzegorz Mizerski (www.grzegorzmizerski.pl)

[1] https://www.reit.com/data-research/research/nareit-research/80-million-americans-own-reit-stocks

[1] https://www.bankier.pl/wiadomosc/Dochod-pasywny-z-dywidend-W-Polsce-to-trudne-7606844.html

[2] www.fundacjaREITs.pl

[3] Dane Omega Capital (www.omegacapital.pl) na podstawie Ycharts i NAREIT

[4] http://reitsacrossamerica.com/#/

[5] www.grzegorzmizerski.pl

[6] Indeks FTSE/NAREIT (FNAR) zawiera blisko 200 amerykańskich REIT-ów publicznych. Kapitalizacja giełdowa spółek tworzących indeks wynosi ok. 1 biliona USD (https://www.reit.com/data-research/reit-indexes/real-time-index-returns/ftse-nareit-us)