13 września 2018

Polski rynek produktów finansowych w kilku ostatnich latach przechodzi drastyczne perturbacje strukturalne. Oprócz zmian w otoczeniu prawnym, wdrożenia unijnych regulacji dotyczących relacji instytucja finansowa – klient (np. MIFID II), spada rentowność najbardziej popularnych klas aktywów, a inwestorzy notują straty.

Poniżej, zestawienie wybranych faktów dotyczących polskiego krajobrazu inwestycyjnego A.D. 2018.

LOKATY BANKOWE

Prezes NBP: do zmiany stóp procentowych w najbliższych latach nie dojdzie

“Do końca tego roku i przez cały następny rok, a może nawet dłużej nie będzie powodu, by zmieniać stopy procentowe. W warunkach spadku koniunktury w kolejnych latach, podnoszenie stóp procentowych byłoby nieadekwatne – ocenił Adam Glapiński, prezes Narodowego Banku Polskiego (Business Insider, maj 2018).

Lokaty bankowe przynoszą niewielkie zyski

Najlepsze lokaty bankowe to lokaty 3M. Zysk z takiej lokaty wartości 10 000 zł wynosi od 28 zł (najlepsza lokata 3M zapewnia oprocentowanie na poziomie 1,5% w skali roku – NEST Bank) do 46,44 zł (2,3% – w skali roku – lokata 3M oferowana przez Idea Bank i Lion`s Bank)

https://www.bankier.pl/lokaty/ranking/najlepsze-lokaty-3-miesiace

Lokaty bankowe dają zbyt mały zysk, aby pokonać inflację – informuje Puls Biznesu

Według danych NBP, lokaty bankowe 12M dają średni zysk 1,74%. Oznacza to, że zwiększająca się inflacja (ok. 2,0% we wrześniu 2018 i prognoza 2,8% na wrzesień 2019) zjada cały ten zysk bowiem, banki w ciągu roku naliczać będą odsetki dwa razy wolniej niż inflacja, która pochłaniać będzie wartość oszczędności. Zyski z lokat to odległa perspektywa – nie ma nadziei na poprawę losów deponentów nawet do 2021 roku – twierdzi Open Finance (Puls Biznesu, 12 wrzesień 2018 roku).

INWESTYCJE W CONDO-HOTELE

Inwestycje w condo-hotele – strzeż się tych miejsc ostrzega Bankier.pl

Bankier ostrzega przed inwestycjami w condo-hotele z gwarantowaną stopą zwrotu 7-8% rocznie np. przez 20 lat. To w większości oszustwo i naciąganie inwestorów -twierdzi Bankier.pl i apeluje o dużą ostrożność przy tego typu inwestycjach.

Bankier.pl, lipiec 2018

https://www.bankier.pl/wiadomosc/Strzez-sie-gwarantowanych-7-z-nieruchomosci-7600718.html

Ryzykowne condo-hotele. Inwestorzy mogą siedzieć na minie, która wybuchnie dopiero za kilka lat – ostrzega także Money.pl

Money.pl, także ostrzega przed nieuczciwymi deweloperami oferującymi inwestycje w condo-hotele. Większość tych inwestycji nie będzie w stanie dostarczyć kilku procent rocznie zysku, a duża część może zbankrutować przy pierwszym spowolnieniu gospodarczym w Polsce.

Money.pl, lipiec 2018

MIESZKANIA NA WYNAJEM

Zakup mieszkania pod wynajem zaczyna być ryzykowny

Wzrastające ceny mieszkań obniżają rentowność najmów. Inwestorzy nie uwzględniają także kosztów dodatkowych takich jak remonty czy likwidacja usterek w swych kalkulacjach twierdzi Interia.pl.

http://m.interia.pl/biznes/news,2539874

Kiepskie informacje dla inwestorów. Spada rentowność najmu – alarmuje Business Insider

Nie najlepsze informacje dla inwestorów mieszkaniowych. Rentowność najmu mieszkań spada. Zakup mieszkania w celach inwestycyjnych staje się coraz mniej opłacalny, zwłaszcza w największych aglomeracjach – pisze “Puls Biznesu”.Jak informuje gazeta, galopujące ceny nieruchomości przyczyniły się do obniżenia rentowności najmu w Polsce – wynika z najnowszego raportu firmy Emmerson Evaluation. Business Insider, czerwiec 2018

Kupujący mieszkania doszli do ściany – donosi Bankier.pl

Kupujący doszli do ściany – tak można by podsumować sytuację na rynku mieszkań w największych polskich miastach po drugim kwartale br. Finalne ceny, za jakie sprzedawane są nieruchomości – w wielu lokalizacjach, znacznie wyższe niż rok wcześniej – coraz częściej stoją w miejscu albo zaliczają spadki twierdzi Bankier.pl (10 września 2018)

https://www.bankier.pl/wiadomosc/Ceny-transakcyjne-mieszkan-II-kw-2018-r-Raport-7613465.html

OBLIGACJE PRZEDSIĘBIORSTW

Inwestorzy stracili blisko 2 mld zł na obligacjach firmy windykacyjnej GetBack – to największa afera finansowa ostatnich lat

Ponad 9000 inwestorów indywidualnych i blisko 200 instytucjonalnych straciło prawie 2 mld zł na „bezpiecznych jak lokata” obligacjach emitowanych przez firmę windykacyjną GetBack – informuje Business Insider. Wielkie straty zanotowali także inwestorzy, którzy kupili certyfikaty inwestycyjne Funduszy Inwestycyjnych Zamkniętych (FIZ), które inwestowały w wierzytelności serwisowane przez Getback. W związku z aferą już kilkanaście osób jest w areszcie.

GetBack, czyli afera za 2,6 mld zł. Straty dla co najmniej kilkunastu tysięcy osób

Według Forbesa, najwięcej stracili inwestorzy, którzy pożyczyli spółce pieniądze w formie obligacji – ich strata może sięgać nawet 1,9 mld zł. Spółka ogłosiła, że za 2017 roku miała 1,3 mld zł straty i 1,7 mld zł zobowiązań ogółem,

http://wyborcza.pl/7,155287,23627259,afera-getback-spolka-z-1-3-mld-zl-straty.html

FUNDUSZE INWESTYCYJNE

TFI Quercus może stracić kilkanaście milionów zł na inwestycjach w GetBack. Inwestorzy posiadający akcje TFI od początku 2018 roku stracili już ponad 40%

https://stooq.pl/q/?s=qrs&c=3m&t=l&a=lg&b=0

Akcjonariusze TFI Altus od początku roku stracili na akcjach tego towarzystwa ponad 84% podaje Stooq.pl

TFI Altus likwiduje swoje inwestycyjne fundusze otwarte

Wg Analiz.pl TFI Altus rozpoczęło procedurę likwidacji 6 z 10 funduszy otwartych. Spowodowane to jest zapewne wycofywaniem środków przez inwestorów i wielkimi stratami jakie notują te fundusze. Analizy OnLine, wrzesień 2018

https://www.analizy.pl/fundusze/wiadomosci/24280/%E2%80%8Baltus-tfi-likwiduje-fundusze-otwarte.html

Afera GetBack zaczyna rozlewać się po całym rynku. TFI Altus i TFI Trigon utracą licencję?

Jak donosi Business Insider, dwa największe niezależne Towarzystwa Inwestycyjne zagrożone są odebraniem licencji w związku z aferą Getback. Business Insider, wrzesień 2018

https://businessinsider.com.pl/finanse/altus-i-trigon-pod-lupa-knf/w0cf0hl

Altus blokuje pieniądze klientów na 1,5 roku

TFI Altus postawiło w stan likwidacji sześć subfunduszy otwartych. TFI Altus jest uwikłane w sprawę GetBacku, a jego twórca został aresztowany na trzy miesiące przez sąd. Klienci wycofują zaś pieniądze, co widać zarówno po kursach spółek, w których Altus ma znaczące pakiety akcji, jak i po aktywach samych likwidowanych subfunduszy. Puls Biznesu 10 września 2018

https://www.pb.pl/altus-blokuje-pieniadze-klientow-na-15-roku-939410

Polski Fundusz Energetyczny FIZAN Capital TFI zagrożony bankructwem

…W związku z aktualną sytuacją na rynku obrotu energią i gazem, na którym działają spółki należące do Polskiego Funduszu Energetycznego FIZAN, reprezentowanego przez Copernicus Capital TFI, Zarząd pragnie poinformować, że sytuacja ta może istotnie wpłynąć na sytuację Funduszu, z uwagi na bliską korelację pomiędzy sytuacją finansową Spółek i samego Funduszu…… Puls Biznesu 11. Września 2018

https://www.pb.pl/drogi-prad-wylacza-sprzedawcow-939560

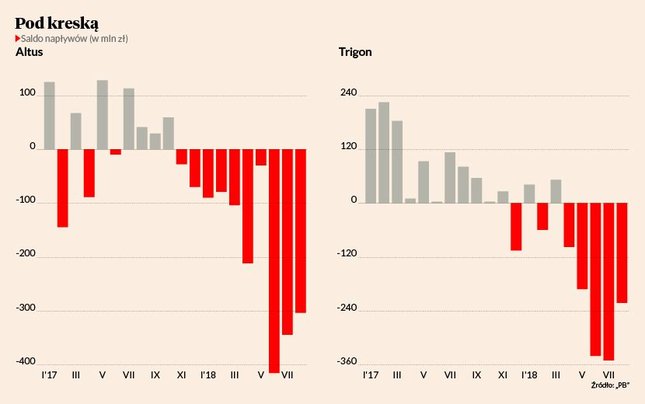

W trzy miesiące inwestorzy – mimo dużych strat – wycofali już z Altus TFI 1,1 mld zł, a z Trigona 0,9 mld zł.

Za uwikłanie w sprawę GetBacku dwóm towarzystwom funduszy inwestycyjnych przychodzi płacić wysoką cenę. Tylko w sierpniu — według najnowszych danych firmy Analizy Online — umorzenia netto w Altus TFI wyniosły 0,3 mld zł, a w Trigonie 0,2 mld zł. W czerwcu odpływy netto z pierwszego z towarzystw wyniosły 416 mln zł, w lipcu 345 mln zł, a negatywna passa trwa od dziesięciu miesięcy. W Trigonie jest tylko niewiele lepiej, bo przewaga umorzeń uwidoczniła się po raz pierwszy w grudniu 2017 r., a przez cztery kolejne miesiące saldo przechodziło z wartości dodatnich na ujemne. Od kwietnia umorzenia netto są już jednak wyraźne i nie ma w tym przypadku, bo właśnie wtedy wybuchła afera GetBacku. Z Trigona od tego czasu odpłynęło w sumie 1,2 mld zł, w tym 0,9 mld zł tylko przez trzy ostatnie miesiące donosi Puls Biznesu 12 wrzesień 2018

https://www.pb.pl/topnieja-aktywa-altusa-i-trigona-939675

Inwestorzy w Funduszu Trigon Polskie Perły FIZ stracili od początku roku ponad 25%

https://notowania.pb.pl/instrument/SPM18/trigon-polskie-perly-fundusz-inwestycyjny-zamkniety

INWESTYCJE W AKCJE NOTOWANE NA GIEŁDZIE PAPIERÓW WARTOŚCIOWYCH W WARSZAWIE

Fatalny wynik polskiej giełdy. “Poważne ostrzeżenie dla byków”

“Obroty na polskiej giełdy dramatycznie sprzedają. Inwestorzy przy sprzedaży akcji tracą zyski. Innymi słowy, jeśli do słabych wyników na GPW dodamy jeszcze wyprzedaż złotego, będzie to jasny sygnał, że kapitał odpływa z Polski, co na pewno przetasuje i tak już mocno sfatygowane karty na warszawskim parkiecie” ostrzega Business Insider, luty 2018.

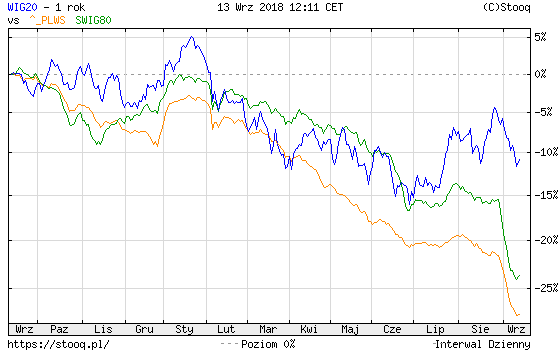

Dramat na polskiej GPW: polscy inwestorzy w ostatnim roku stracili na inwestycjach w akcje największych polskich spółek od -10% do -57,0%

Jak podaje Stooq.pl, indeks – WIG20 grupujący akcje największych polskich spółek (PKOBP. PKN Orlen, PGE, PeKaO SA) przez ostatni rok stracił minus 10,33%. Tyle stracili polscy inwestorzy inwestujący w akcje tych spółek. W ostatnich trzech latach – inwestorzy inwestujący w akcje największych polskich spółek zarobili zaledwie łącznie 3,15% (czyli średniorocznie ok. 1%).

Szczególnie dramatyczny był ostatni rok: akcje PGNiG SA straciły 11%, akcje KGHM SA straciły w ostatnim roku blisko minus 30%, akcje PGE SA minus 34%. Akcje Tauron Polska Energia SA spadły aż o minus 57%.

Dramatyczny wynik osiągnęły także inwestycje w akcje średnich polskich spółek (sWIG80) – inwestorzy stracili w okresie ostatniego roku minus 20,52%, a przez 3 ostatnie lata – łącznie minus 11,62%. Duże straty zanotowały też fundusze inwestycyjne inwestujące środki zebrane od klientów w akcje polskich spółek. Stooq, wrzesień 2018.

https://stooq.pl/q/?s=wig20&c=3y&t=l&a=lg&b=0

FATALNE NASTROJE POLSKICH INWESTORÓW

Mierzony przez Stowarzyszenie Inwestorów Indywidualnych (SII) indeks wskazuje na fatalne nastroje polskich inwestorów indywidualnych. Pesymizm na rynku jest obecnie największy w historii badania czyli do 2011 roku – podaje Bankier.pl

https://www.bankier.pl/wiadomosc/Fatalne-nastroje-polskich-inwestorow-7614712.html

Polski rynek produktów inwestycyjnych jest zainfekowany pogarszająca się m.in. relacją zysków z lokat do wzrastającej inflacji, niską płynnością oferowanych klas aktywów, wysokim ryzykiem inwestycyjnym: wszystko to skutkuje stratami inwestorów oraz brakiem realnych i sprawdzonych alternatyw dywersyfikacji portfela.

Konkluzja musi być tylko jedna: polscy inwestorzy potrzebują pomocy w walce z wirusem strat i niepewności.

autor: Dr Grzegorz Mizerski

Dla wszystkich, którzy chcą poznać sprawdzoną “szczepionkę” na chorobę polskich produktów inwestycyjnych Fundacja Edukacji i Badań nad REITs wraz z Q Value SA zorganizowała unikatowe seminarium.