1 maja 2017

Część trzecia naszego subiektywnego przeglądu inwestycji alternatywnych dotyczy mieszkań na wynajem vs. REIT-y.

Niskie stopy procentowe skutkujące małą atrakcyjnością lokat bankowych i wzrastający poziom zamożności społeczeństwa, to dwa najważniejsze katalizatory boomu na zakup mieszkań na wynajem. Powszechnie uważa się, że nieruchomości mieszkaniowe są dobrym zabezpieczeniem przed inflacją, a materialny ich wymiar wzmacnia opinię bezpiecznego inwestowania w nieruchomości, jakim cieszą się tego typu inwestycje alternatywne. Polacy od kilku lat powszechnie wycofują środki finansowe z lokat i inwestują w tę klasę nieruchomości, w największych miastach w Polsce mieszkania wykupywane są na pniu, a deweloperzy realizują bardzo wysokie marże. Szybko rośnie bańka mieszkaniowa….

Ostatni rok przyniósł zmniejszenie atrakcyjności tej formy inwestycji. Duży przyrost wolnych lokali jaka wpłynęła w ostatnich latach na rynek i jednoczesny wzrost cen ich spowodował obniżenie zysków z wynajmu. Jak podaje Business Insider, rentowność wynajmu mieszkań ogółem w Polsce spadła i wynosi w największych miastach ok. 4% (źródło: https://businessinsider.com.pl/finanse/inwestowanie/czy-wynajem-mieszkania-to-dobra-inwestycja). Czy to początek końca mieszkaniowej hossy? pyta Puls Biznesu https://www.pb.pl/poczatek-konca-hossy-mieszkaniowej-936418

Mocne i słabe strony inwestycji

Według powszechnych opinii, zakup mieszkania na wynajem to bardzo atrakcyjna i bezpieczna forma lokowania nadwyżek finansowych. Dobra lokalizacja np. w centrach dużych miast, w okolicy ośrodków akademickich, dobrze skomunikowane, o średniej wielkości (dwu i trzypokojowe o powierzchni ok. 50-70 m2) może przynieść stały dochód z wynajmu i całkowitą stopę zwrotu kilkakrotnie przewyższającą oprocentowanie lokat bankowych (obecnie ok. 1,0 -1,5% dla lokaty rocznej w największych bankach).

Planując zakup mieszkania na wynajem, warto jednak też zastanowić się nad specyfiką tej inwestycji i jej głównymi atrybutami, gdyż wiele czynników umyka potencjalnym inwestorom lub nie jest branych pod uwagę.

Mocne i słabe strony inwestowania w mieszkanie na wynajem versus inwestowanie w REIT-y przedstawiono w tabeli 1 w pliku pdf (w załączniku).

Podstawowe ryzyka inwestowania w mieszkanie na wynajem

Czy mieszkanie na wynajem to inwestycja idealna? Raczej nie, bowiem nie ma inwestycji idealnych. Jeśli tak, to na co trzeba zwrócić uwagę?

Udało nam się zidentyfikować i opisać 12 najważniejszych klas ryzyka dla obu typów inwestycji. Przedstawiono je w tabeli 2 w pliku pdf (w załączniku).

Ile możemy zarobić na inwestycji polegającej na zakupie mieszkania na wynajem? REIT-y – prognozowana stopa zwrotu 78% vs. mieszkania na wynajem – 39%

Jeśli znamy już atrybuty, mocne i słabe strony obu typów inwestycji oraz ich podstawowe ryzyka, które musimy podjąć, aby uzyskać zysk, to przyjrzyjmy się potencjalnej nagrodzie.

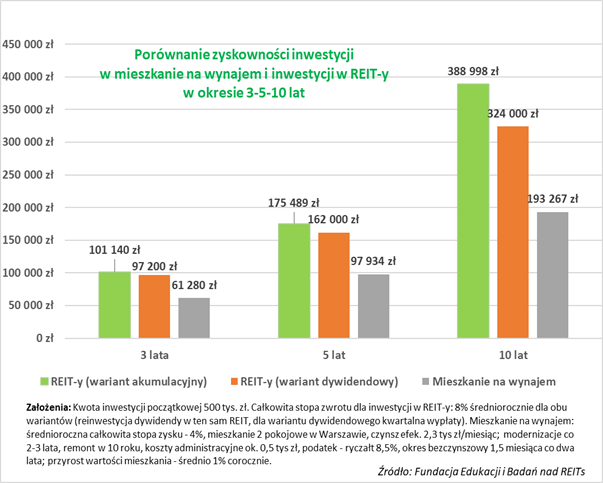

Poniżej symulacja zyskowności obu typów inwestycji dla trzech okresów: 3, 5 i 10 lat z tym, że dla mieszkania przyjęto zakup mieszkania w Warszawie, 2 pok. o powierzchni ok. 54 m, którego łączna wartość (z podstawowym wyposażeniem) to ok. 500 tys. zł, bez wykorzystania kredytu bankowego. Efektywny czynsz za takie mieszkanie to ok. 2 300 zł/miesięcznie.

Dla REIT-ów przedstawiono inwestowania w tę klasę aktywów w dwóch wariantach: reinwestowanie otrzymywanych dywidend: (REIT-y – wariant akumulacyjny) oraz wariant klasyczny – z dywidendami wypłacanymi. Pamiętajmy, że dywidenda – część osiągniętego zysku w danym roku obrachunkowym, a wypłacanego przez przedsiębiorstwo przypadająca na akcjonariusza/udziałowca proporcjonalnie do jego udziału, a same REIT-y obligatoryjnie muszą wypłacać prawie cały swój zysk, aby utrzymać uprzywilejowany status podatkowy (zwolnienie z podatku CIT). (wykres poniżej).

Według przedstawionej symulacji, inwestowanie w REIT-y powinno przewyższyć zyskownością inwestowanie w mieszkanie na wynajem – w każdym z przedstawionych okresów.

Najwyższa różnica powinna pojawić się w perspektywie 10-letniej; zysk brutto z inwestowania w REIT-y w wariancie akumulacyjnym, w tym okresie powinien osiągnąć poziom ok. 389 tys. złotych (całkowita stopa zwrotu 78%); zysk z REIT-ów z wypłacanymi dywidendami powinien kształtować się na poziomie ok. 324 tys. zł (tj. całkowita, prognozowana stopa zwrotu 65%).

Na mieszkaniu na wynajem (przy założeniu głównym, że nie zostało ono w tym okresie sprzedane) zysk netto wynieść średnio ok. 193 tyś. zł (całkowita stopa zwrotu na poziomie 39%) czyli o 196 tys. mniej (niż w wariancie akumulacyjnym dla REIT-ów) i ok. 131 tys. mniej w wariancie REIT-owym – wypłacania dywidend.

Oczywiście, trzeba wziąć pod uwagę, że przedstawiona symulacja jest uproszczeniem. Realne zyski mogą się różnić od wartości podanych na wykresie w zależności od lokalizacji mieszkania, typów najemców, realnej stopy wzrostu PKB w danym roku i wielu innych wskaźników makroekonomicznych takich jak stopy inflacji, nierównowagi na rynku mieszkaniowym, stanie gospodarki, etc.,

Warto też podkreślić, że wybrane, publiczne REIT-y europejskie mają potwierdzoną historycznie średnią stopą zwrotu na poziomie ok. 8% średniorocznie[1] (za kilkanaście ostatnich lat), zaś publiczne REIT-y amerykańskie – osiągają stopę zwrotu na poziomie ok. 12% średniorocznie za okres od 1972 roku do 2017)[2].

Opracowanie: Fundacja Edukacji i Badań nad REITs

Zastrzeżenie prawne: Przy inwestowaniu w mieszkania na wynajem czy w instrumenty udziałowe emitowane przez REIT-y należy pamiętać o wszystkich ryzykach związanym z obiema formami inwestowania. Prezentowany materiał jest tylko opisem autorskiego spojrzenia na rynek mieszkań na wynajem w Polsce i real estate investment trust (REITs) jako klasę aktywów. Nie powinien być on w szczególności rozumiany jako rekomendacja inwestycyjna, analiza finansowa, usługa doradztwa inwestycyjnego, doradztwa podatkowego ani jako inna podstawa do podejmowania decyzji inwestycyjnych dotyczących inwestycji w określone instrumenty finansowe. Skorzystanie z niniejszego materiału jako podstawy bądź przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są jedynie wyrazem najlepszej wiedzy i opinii autorów na dzień publikacji i mogą ulegać zmianie bez zapowiedzi. W takim przypadku Fundacja Edukacji i Badań nad REITs nie ma obowiązku aktualizacji tego materiału. Niniejszy materiał nie stanowi oferty w rozumieniu przepisów kodeksu cywilnego, oferty publicznej w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o ofercie publicznej i warunkach wprowadzania instrumentów finansowych do zorganizowanego systemu obrotu oraz o spółkach publicznych („Ustawa o ofercie”), jak również nie stanowi jakiejkolwiek formy promowania nabycia lub objęcia papierów wartościowych lub zachęcania do ich nabycia lub objęcia w rozumieniu art. 53 Ustawy o Ofercie.

[1] Dane Europejskiego Zrzeszenia EPRA, www.epra.com

[2] Dane Amerykańskiego Stowarzyszenia REIT-ów, NAREIT, www.reit.com